中小企業でM&A件数が増加している理由

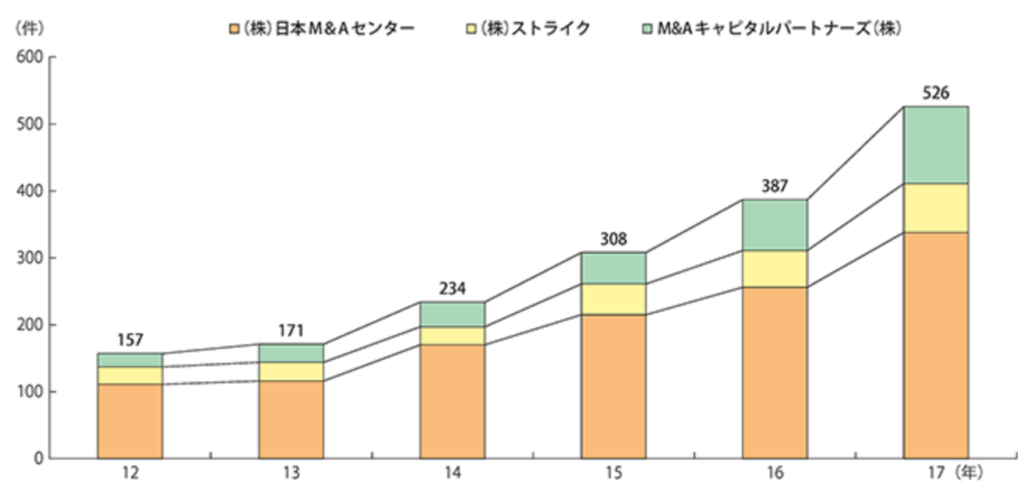

中小企業でもM&A件数は増加傾向にあります。

このような環境下で、中小企業の経営者にとってM&Aについて知っておくことは重要になっています。

自社が今すぐにM&Aを行うつもりがなくても、競合企業が行う事もありますし、自社を買いたいという企業が出てくる可能性もあります。

経営者コネクト

経営者コネクト

出典:M&Aの現状-中小企業庁

そもそもM&Aとは?

M&Aとは、Mergers and Acquisitionsの略で、合併や買収という意味です。

株式譲渡や事業譲渡、吸収合併、新設分割というように、M&Aは様々な手法で行われます。

また会社すべてを売るケースや、会社に不必要な事業だけを売るケースなど、M&Aの使われ方は様々です。

中小企業が経営課題の解決のためにM&Aを行うことも増えてきました。

ここからはなぜ中小企業でM&Aが増えているのかについて詳しく見ていきましょう。

中小企業のM&A増加の3つの理由

中小企業でM&Aが増えている理由として、以下の3つが挙げられます。

- 経営者が高齢化しているのに後継者がいない

- M&Aによる事業承継を国が中小企業に推進している

- M&Aは中小企業の経営戦略としても活用できる

それぞれの理由について、詳しく見ていきましょう。

①経営者が高齢化しているのに後継者がいない

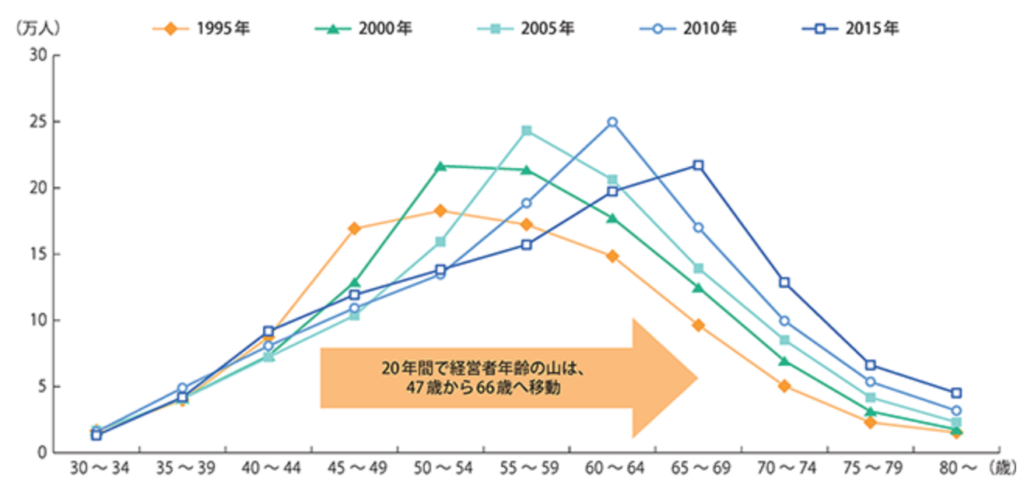

中小企業がM&Aを行う理由の1つ目が、経営者が高齢化しているのに後継者がいないというものです。

日本の中小企業経営者の高齢化は進んでいます。

2015年の経営者年齢のピークは66歳となりました。

一方で、後継者が見つかっていない経営者も多いです。

後継者がいないまま経営をしている会社が7割程度という統計データもあります。

黒字にもかかわらず後継者がおらず廃業する中小企業も少なくなく、経営者は対応を検討する必要があります。

M&Aで会社を売却できれば、買収した会社やその経営陣が後継者になり、現在の経営者は事業を引き継いで安心してリタイアできます。

経営者の高齢化が今後ますます進むことが予想される中、M&Aは事業承継を行う際の有効な手段として、今後もどんどん増えていくでしょう。

②国がM&Aによる事業承継を中小企業に推進している

中小企業のM&Aが増えている理由の2つ目は、国がM&Aによる中小企業の事業承継を積極的に後押ししていることです。

中小企業の事業承継問題は、国や政府にとっても深刻かつ重要なものと考えられています。

中小企業庁が、中小企業の事業承継を行いやすくするために行っている施策は多くあります。

例えば、補助金制度を利用すれば、事業承継の際にかかる費用を軽減できる可能性があります。

また、M&Aで中小企業が事業承継をするなら、税金の軽減をサポートする制度もあります。

このような国の施策をきっかけに、M&Aを検討する中小企業経営者も増えています。

③M&Aは中小企業の経営戦略としても活用できる

中小企業がM&Aを行う理由の3つ目は、M&Aは中小企業の経営戦略としても活用できることです。

例えば、以下のような経営課題の解決事例が多くあります。

- 新規エリア開拓に要するコストや時間を削減するため、そのエリアですでに営業している会社や事業をM&Aで買収する

- 人材や設備不足が原因で受注を断っている状況を打開するため、豊富な人材や設備を保有する会社や事業を買うことで問題を解決する

会社や事業を買うと聞くと高額な費用が発生すると考える方もいますが、実際には低い価格で成立しているM&Aも多く見られます。

経営課題をスピーディに解決する選択肢として、中小企業でもM&Aの活用はより一般的になっていくと考えられます。

以上の3つが、中小企業によるM&Aが増えている理由でした。

次に、中小企業がM&Aを行う際の手続きの流れを確認しておきましょう。

中小企業のM&A手続きの流れ

中小企業のM&A手続きは基本的に以下の流れで進んでいきます。

- 銀行・税理士・アドバイザリー・仲介企業との個別相談(売り手・買い手)

- アドバイザリー・仲介企業との契約(売り手・買い手)

- 買い手に対する提案資料の作成(売り手)

- ノンネームシートでの提案(売り手)

- 秘密保持契約の締結(売り手・買い手)→ネームクリア

- 経営陣どうしの面談(売り手・買い手)

- 意向証明書の提出(買い手)

- 基本合意契約の締結(売り手・買い手)

- デューデリジェンス(買い手)

- 最終契約書の締結(売り手・買い手)

売り手にとっても買い手にとっても、かなり多くのステップが必要なことがおわかりいただけるかと思います。

①の個別相談を始めてから⑩の最終契約書の締結まで進むには、順調に進んでも半年程度、長く時間がかかる場合には数年かかることも珍しくありません。

手続きの全体像を頭に入れた上で、それぞれのステップに対する理解をある程度深めておくことが、M&Aの成功には大切になります。

各ステップについて、より詳細に知りたい方は、以下の記事もお読みください。

M&Aにおける最終契約書とは?作成で気をつけることは?

中小企業のM&Aメリット・デメリット

ここからは、中小企業にとってM&Aにはどのようなメリット・デメリットがあるのかを、売り手側・買い手側それぞれお伝えします。

中小企業がM&Aで売り手になるメリット4つ

中小企業がM&Aで売り手になると得られるメリットには、以下があります。

- 事業承継ができる

- 株主が売却益を得られる

- 会社が今まで以上に発展する可能性がある

- メイン事業に注力できる

それぞれのメリットについて、順番に見ていきましょう 。

①事業承継ができる

1つ目の売り手のメリットは、事業承継ができることです。

中小企業の経営者で事業承継問題に悩まされている方は少なくありません。

M&Aであれば、後継者を見つけ育成するよりも、スムーズに買い手が見つかるケースもあります。

また後継者不足で廃業を検討している企業は、M&Aによる事業承継ができれば、従業員や取引先などに迷惑をかけることを防ぐことが可能となり、現経営者も安心してリタイアしやすくなります。

このため、事業承継で悩んでいる中小企業の経営者にとって、M&Aが検討されることが増えているのです。

②株主が売却益を得られる

2つ目の売り手のメリットは、現経営者が株主の場合、売却益を得られることです。

経営者が一定以上の比率の株を保有している場合、起業や事業を受け継いだ段階よりも会社の価値(企業価値評価)が高まっていれば、株式などの売却によって利益を得ることができます。

そうなれば、リタイア後の生活を安心して迎えられますし、次の起業等の挑戦をしたい場合にも、その元手としてすることができます。

一方で、廃業してしまうと、手続きに費用がかかるため損失が生まれることも少なくありません。

廃業ではなくM&Aを選択することでまとまったお金が手に入ることを選択する、中小企業経営者が増えています。

③会社が今まで以上に発展する可能性がある

3つ目の売り手のメリットは、会社が今まで以上に発展する可能性です。

中小企業は人材、設備、資金等の面で経営資源の不足に悩まされるケースが多くあります。

そのようなとき、M&Aで経営資源が豊富な会社に自社や事業を売れば、買い手の経営資源も活用して自社のサービスや商品を発展させることができます。

自分の手を離れてからも会社や事業が発展することを望んで、M&Aを希望する中小企業経営者も多くいます。

④メイン事業に注力できる

4つ目の売り手のメリットは、一部の事業を売却することにより、メイン事業に注力できるようになることです。

時代のニーズや経営層の関心により事業領域の拡大、新商品開発等を実施した結果、事業ごとの収益性に大きなばらつきが生まれることは多くあります。

採算がとれず、今後も積極的な投資が難しい事業があるのなら、売却によりその分のコストをメイン事業に充てるのも、良い選択肢といえます。

事業の選択と集中を行う上でも、M&Aの活用は有効です。

中小企業がM&Aで売り手になるデメリット2つ

中小企業がM&Aで売り手となる際に、発生するデメリットには、以下のようなものがあります。

- 売却益には税金が発生する

- 取引先や従業員から理解を得られないおそれがある

このようなデメリットは、事前に理解しておけば、対策によりデメリットを最低限に抑えることができます。

順番に見ていきましょう。

①売却益には税金が発生する

M&Aで会社や事業を売却すると、税金が発生します。

ケースによって発生する税金の種類は異なりますが、売却益がそのまま手に入るとは考えない方が良いでしょう。

M&Aで発生する税金は工夫次第で節税できることも多いので、事前に税理士など専門家のもとで詳しく対策を検討してください。

②取引先や従業員から理解を得られないおそれがある

M&Aによって会社や事業を売却することについて、取引先や従業員から理解が得られないおそれがあります。

中小企業において、M&Aというものはまだまだ浸透していないため、従業員等が不安を感じたり、不信感をつのらせたりすることは、多くあります。

できるだけ多くの関係者に納得し、安心してもらうために、誠実な説明をすることが重要となります。

また、売った後の取引先や従業員の立場がどうなるのかも考えておかなければなりません。

M&Aを行う際には、売り手と買い手との間で、関係者の処遇、どのようにコミュニケーションをするかを丁寧に検討する必要があります。

中小企業がM&Aで買い手になるメリット3つ

ここからは、買い手企業のメリット・デメリットについても見ていきましょう。

中小企業がM&Aで買い手になると得られるメリットには、以下のようなものがあります。

- ノウハウが手に入る

- 必要な設備をはやく安価に手に入れられる

- コスト削減・営業効率改善等のシナジー効果を得られる

このようなメリットを狙って、中小企業がM&Aで買い手になるケースも多くあります。

それぞれのメリットについて、順番に見ていきましょう。

①ノウハウや関係値が手に入る

1つ目の買い手のメリットは、ノウハウや関係値が手に入ることです。

一般的にノウハウを手に入れたり取引先や業界関係者との関係地を築くには、多くの時間が必要です。

しかしM&Aをすることで、売り手が持っているノウハウを手に入れることができれば、経営のスピードがあがります。

すでに確立したノウハウや関係値を得られるのは、企業を短期間で成長・発展させたい中小企業にとって非常に大きなメリットになります。

②必要な設備を安価かつスピーディに手に入れられる

2つ目の買い手のメリットは、必要な設備をはやく安価、かつ、スピーディに手に入れられる可能性があることです。

例えば運送業でトラックを増やしたいと思っていたとき、M&Aでトラックや駐車場を保有している会社や事業を買えば、通常の購入よりも安価で手に入るケースがあります。

これは事業規模を大きくしたり、新たな事業を始めたりしたい中小企業にとっても大きなメリットです。

経営資源が限られた中小企業でも、新たな事業をスピーディーに始めるための1つの方法としても、M&Aは注目が集まっています。

③コスト削減・営業効率改善等のシナジー効果を得られる

3つ目の買い手のメリットは、シナジー効果を得られることです。

シナジー効果とは、相乗効果を意味します。

自社の事業と新しく購入した事業を組み合わせることで、単に足し合わせる以上の効果が得られることは珍しくありません。

例えば、製造業において、M&Aで同様の製品や商品をつくる規模が拡大すれば、今まで少しずつ購入していた原材料を大量にまとめ買いできてコストが抑えられます。

また、似たような顧客セグメントに対して異なる商品・サービスを売る企業どうしのM&Aの場合、同じ顧客に複数の商品やサービスを提案可能になるため、営業やマーケティングのコスト対効果が上がります。

このように、M&Aを成功させたいなら、シナジー効果を意識して買収する相手を選ぶことが重要とされています。

中小企業がM&Aで買い手になるデメリット2つ

一方で、中小企業がM&Aで買い手になると発生するデメリットには、以下のようなものがあります。

- 資金が必要となる

- 必ず成功するとは限らない

このようなデメリットは、当たり前のようですが、事前の対策が重要となります。

順番に見ていきましょう。

①資金が必要となる

M&Aで買い手となるなら、まとまった資金が必要です。

中小企業の場合、資金面で思うようなM&Aが実現できないことはよくあります。

M&A前の資金調達やM&Aしたい会社の価値評価について経営者自身もある程度理解した上で、専門家のアドバイスももらうのが良いでしょう。

M&Aの資金調達方法や、価値評価についても、後ほどさらに説明します。

②必ず成功するとは限らない

M&Aで会社や事業を買っても、必ず成功するとは限りません。

例えば、優秀な人材を集めるためにM&Aをしたのに、M&A後に大量に離職されてしまう事例もあります。

M&Aの失敗理由は多岐にわたりますが、それでもやはり失敗しやすいポイントと対策は存在します。

この点でも、経験豊富な専門家のアドバイスを受けながら進めていくことが重要です。

中小企業M&Aのアドバイザリー・仲介企業の選び方

中小企業がM&Aを検討する際、ほどんどの場合では、アドバイザリーや仲介企業というM&Aの支援機関にサポートを依頼することになります。

アドバイザリーと仲介業者では、M&Aにおいて果たす役割が異なっており、これらの違いを理解した上で、自社のM&Aにおけるニーズに適した支援企業を選ぶことが大切になります。

アドバイザリーと仲介企業の違いを、以下に簡単にまとめます。

- アドバイザリーとは:

(契約)

売り手企業もしくは買い手企業、どちらか1社のみと契約して、契約先の企業のメリットが最大化されるようにアドバイスや交渉を行う。

(支援方法)

したがって、金額や条件など、自社にとって最も有利な交渉に全力を尽くしてくれる傾向にある。

(手数料)

1社からの手数料のみのため、比較的高い手数料率か、もしくは売買金額の高い案件で活用することが多い。 - 仲介企業とは:

(契約)

売り手企業と買い手企業の双方と契約をして、中立的な立場で、M&Aの成立に向けた様々な手続きを行う。

(支援方法)

したがって、売り手・買い手双方のバランスをとって話を進めるため、契約がまとまりやすい傾向にある。

(手数料)

2社から手数料を受け取るため、1社あたりの手数料は比較的低く抑えられ、小規模の案件で活用することも多い。

このようなアドバイザリー、仲介企業の特徴をよく理解した上で、依頼先を検討することが重要です。

他にも、アドバイザリー、仲介企業を選ぶ際には、以下を抑えておくことをお勧めします。

- 自社の市場価値(財務状況、強み、弱み等)をできるだけ正しく理解しておく

- 少なくとも3社以上、できるだけ多くの候補に相談し、納得のいく進め方をしてくれる先を選ぶ

より詳細にアドバイザリーや仲介企業の特徴や選び方について知りたい方は、こちらの記事もお読みください。

https://keieisha-connect.com/dev/2020/08/13/%ef%bd%8d%ef%bc%86%ef%bd%81%e3%81%ae%e4%bb%b2%e4%bb%8b%e4%bc%9a%e7%a4%be%e3%82%84%e3%82%a2%e3%83%89%e3%83%90%e3%82%a4%e3%82%b6%e3%83%aa%e3%83%bc%e3%81%ae%e5%bd%b9%e5%89%b2%e3%82%84%e9%81%95%e3%81%84/

中小企業M&Aの手数料の考え方

アドバイザリーや仲介企業の役割について説明しましたが、依頼にあたり気になるのが手数料ですね。

中小企業のM&Aで、アドバイザリーや仲介企業に支払う手数料は、その支払先の報酬体系によって大きく異なります。

多くの支援機関では、以下のような手数料の一部もしくは全部の組み合わせにより、報酬を決めています。

- 相談料:アドバイザリーや仲介企業との契約前の相談に対する報酬(無料の場合も多い)

- 着手金:アドバイザリーや仲介企業との契約時に支払う報酬

- 中間金:M&Aの相手企業との基本合意契約を結んだ時に支払う報酬

- 成功報酬:M&Aの相手企業との最終契約を締結した時に支払う報酬

- デューデリジェンスフィー:買い手企業が売り手企業の財務調査を行う際に支払う報酬

- 実費:出張料など

また最も金額が高くなることの多い成功報酬は、M&Aの売買金額によって料率が異なることがほとんどです。

以下のように、売買金額の総額ではなく部分ごとに料率が変わる「レーマン方式」を採用する企業も多いです。

・5億円を越え10億円以下の部分については4%

・10億円を超え50億円以下の部分については3%

・50億円を越え100億円以下の部分については2%

・100億円以上の部分については1%

このようにみると「少しでも手数料の安いアドバイザリー、仲介企業ほど良い」と考えがちですが、特に売り手企業にとっては、手数料率でアドバイザリー、仲介企業を選ぶことは得策ではありません。

なぜなら、自社をより高く評価してくれたり、より良い買い手とのネットワークを持っているアドバイザリーや仲介企業と契約すれば、売却金額が高くなる可能性が高くなり、たとえ手数料が高かったとしても売り手の株主が得られる売却益は結果的に高くなることが十分に考えられるからです。

だからこそ、アドバイザリーや仲介企業を選ぶ際には、自社の強み・弱みを正しく理解した上で、複数のアドバイザリー・仲介企業と相談して、依頼先を決定することが重要になります。

経営者コネクト

経営者コネクト事業承継の方法や後継者が決まっていなくても、まずは無料相談が可能です。

お問い合わせフォームよりお気軽にご連絡ください。

中小企業のM&A費用は?資金調達について

M&Aは、買い手にとっては、小さな企業を購入する場合にも数千万円、大きな企業では数十億円が必要になってきます。

これらの資金の調達方法には、主に以下のような方法があります。

- 株式発行(増資)により直接金融で調達

- 金融機関の融資(間接金融)で調達

・日本政策金融公庫による事業承継・集約・活性化支援資金

・信用保証協会の保証による制度融資

・購入先企業の資産や将来の期待キャッシュフローを担保にするLBO(レバレッジド・バイアウト)

買い手企業の状況によって、最適な資金調達方法は異なります。

よってM&Aの資金調達を考え始めたら、早めにM&Aに詳しい専門家に相談する必要があります。

M&Aの資金調達についてより詳しく知りたい方は、以下の記事も参考にしてください。

【どれがベスト?】M&Aにおける資金調達の方法別・メリットデメリットを紹介!

M&A時の企業価値評価方法とは

非上場の中小企業は、上場企業とは異なり、株価(時価)が公開されておらず、M&Aの譲渡価格の目安となる企業価値は、企業価値評価を行わなければわかりません。

企業価値評価には主に以下の3つのアプローチがあり、対象となる企業の規模や状況により、選択する必要があります。

- コストアプローチ

企業の「純資産価値」を基準として評価。

企業の将来の収益性よりも「今いくら保有しているか」を重視するため、購入側にとってはリスクが小さい。 - インカムアプローチ

企業の「将来の収益やキャッシュフローの予想」より評価。

企業の将来の収益性の予測が評価に大きく影響。

「DCF法」「収益還元法」「配当還元法」の3種類の計算方法がある。 -

マーケットアプローチ

似た条件の上場企業との比較により評価。

似た業種の上場企業と比べる「類似業種比較法」と、似た事業規模の上場企業と比べる「類似企業比較法」がある。

上場寸前の企業や、上場企業とほぼ同じ事業規模の企業に使われることがある。

各アプローチで評価額は大きく変わってくること、実際の売買価格と一致するわけではなくあくまで参考である事に注意が必要です。

より詳しくM&Aの企業評価方法について知りたい場合、こちらの記事も合わせてお読みください。

【はじめてでも分かる!】「企業価値算定」の役割・方法・注意点(M&A・事業承継)

M&Aにおけるデューデリジェンスとは

M&Aを行う際に、買い手が売り手企業の財務・税務、法務などの詳細な情報を調査することをデューデリジェンス(Due Diligence)といいます。

買い手と専門家が協力して必要資料請求や現地調査を行うのに、中小企業であれば1週間ほどで実施可能です。

専門家への支払いには数十万円〜数百万円と、専門家や調査内容により幅があります。

デューデリジェンスは、買収対象の企業の事業計画の妥当性や各種リスクをきちんと把握し、買収後に狙った効果を得るうえで非常に大切です。

信頼できる専門家のもとで適切に行う事をお勧めします。

経営者コネクト

経営者コネクト事業承継の方法や後継者が決まっていなくても、まずは無料相談が可能です。

お問い合わせフォームよりお気軽にご連絡ください。

またデューデリジェンスについてより詳しく理解したい方は、こちらの記事も合わせてお読みください。

デューデリジェンス(DD)の意味は?目的や実施の手順まで徹底解説!

中小企業がM&A後に行うPMIの方法

M&Aをした後、複数の企業を1つにした新しい組織を効果的に構築することを「PMI=Post Merger lntegration」といいます。

複数の企業が1つになる上では、主に以下を目的としたPMIが重要になります。

- 人材の流出やモチベーションんの低下を防ぎ、マンパワーを維持・拡大する

- 取引先の流出を防ぎ、顧客を維持・拡大する

- 管理体制や制度、業務システムなどを統一し、業務を効率化する

M&A後は、ある程度短期間で効果的なPMIを行う事が重要であり、3ヶ月程度を目安に完了を目指すために「100日プラン」とも呼ばれるプランを立てるケースも多くあります。

PMIはM&Aの成否を決める鍵になるプロセスと言っても過言ではありません。

専門家のアドバイスを受けながら適切に進めましょう。

より詳しくPMIについて知りたい方はこちらの記事も参考にしてください。

PMIとは?M&Aにおける目的やスケジュール・失敗事例も紹介

中小企業のM&Aについてまとめ

この記事では、中小企業のM&Aについて、以下をお伝えしてきました。

- M&Aは中小企業にも増加傾向

・事業承継の一手法としての注目が高まっている

・国も中小企業のM&Aを後押しする施策を複数行っている

・売り手・買い手双方にとってのメリット・デメリットを理解することが重要 - 中小企業のM&Aを支援する「アドバイザリー」「仲介企業」は役割が異なる

・一方と契約しその企業のメリット最大化を目指すのがアドバイザリー

・売り手・買い手の双方と契約しバランスをとって早期の契約締結を目指すのが仲介企業

・仲介企業は小規模のM&Aでも手数料が抑えやすい - M&Aのアドバイザリー・仲介の手数料が安いほどいいが良いとは限らない

・手数料は相談料、着手金、成功報酬をはじめ、様々な料金の組み合わせで決まることが多い

・手数料は、手数料率だけでなく売買金額により大きく変わるため、手数料率のみで支援機関を選ぶべきではない - M&Aの資金調達方法も多様で、政府による事業承継向けの融資も活用できる

- 中小企業の企業評価方法は大きく3つあり、手法により結果は大きく異なる

・コストアプローチ、インカムアプローチ、マーケットアプローチ - デューデリジェンス・PMIはM&Aを成功に導くのに重要なステップ

・信頼できる専門家と進めることが大切

中小企業のM&Aについてお悩みなら

中小企業でM&Aを行うかお悩みなら、ぜひ一度ご相談ください。

経営者コネクト

経営者コネクト- M&A支援プログラム

- 事業承継支援プログラム

- 後継者育成支援

初回のご相談は無料です。

お問い合わせフォームよりお気軽にご連絡ください。