資金調達の手段として、多くの人がまず考えるのが「金融機関からの融資」ではないでしょうか。

この「金融機関からの融資」には、大きくわけて次の2種類があります。

- プロパー融資

- 保証付き融資

そして審査が厳しいものの、「保証料が不要」など事業者にさまざまなメリットがある融資が「プロパー融資」です。

そこでこの記事では、プロパー融資の基本情報や保証付き融資との違い、メリット・デメリット、融資を受けるために必要なことまで解説します。

「金融機関からの融資を検討している」という経営者の方は、ぜひご覧ください。

なお「保証付き融資」については、こちらの記事でくわしくご紹介しています。

融資を受けやすくなる信用保証協会の保証とは?仕組みや保証の種類を紹介!

プロパー融資とは?基本情報を解説

まずは、プロパー融資の基本情報を解説します。

プロパー融資とは、信用保証協会の保証が付かない融資

プロパー融資とは、「金融機関の融資のなかで、信用保証協会の保証が付かない融資」をいいます。

信用保証協会の保証が付いた融資(「保証協会付き融資」と呼ばれ、くわしくは後述)では、貸し倒れとなった場合、金融機関側のリスク負担は0~20%です。

ところがプロパー融資では、金融機関側のリスク負担は100%。

このように「金融機関のリスクが高い融資」のため、「創業から間もない企業」や「新規で取引実績がない企業」は、プロパー融資を受けることは困難です。

まずは「保証協会付き融資」で実績を作り、その後「プロパー融資」とステップアップするのが一般的となります。

プロパー(proper)とは?どんな意味?

「プロパー」とは、英語の「proper」がもとになっており、goo辞書によれば「適した、ふさわしい、固有の、正規の」という意味をもちます。

また、一般企業で「プロパー」という場合は、「正社員」や「専門家」という場合が多いようです。

「プロパー社員」という使い方もあり、この場合は「正社員」や「新卒からの生え抜きの社員」を指します。

中小企業におけるプロパー融資の利用状況

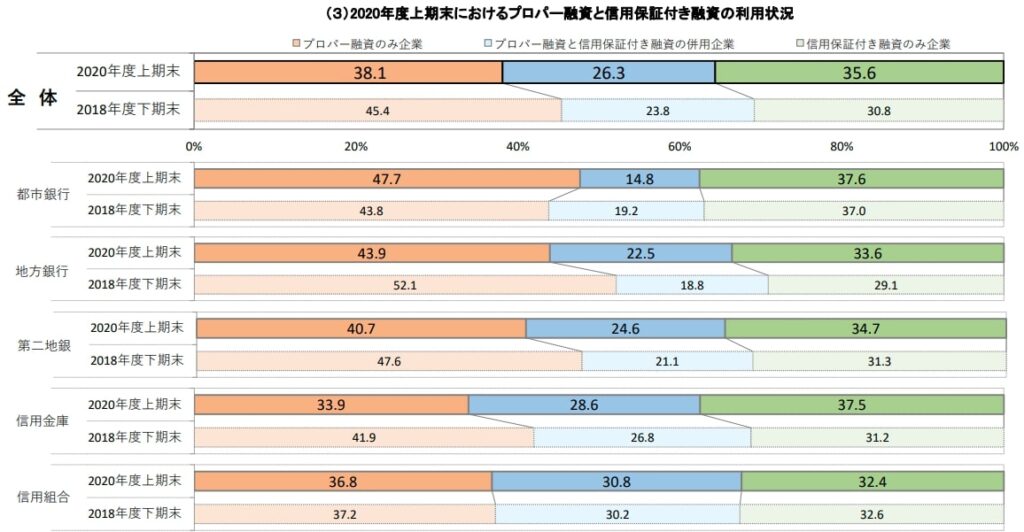

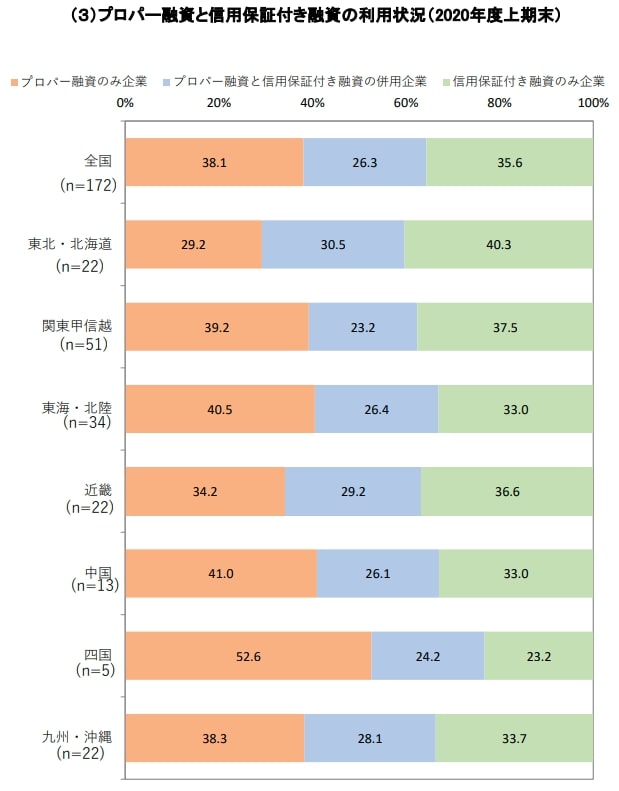

日本政策金融公庫が行ったアンケート調査結果によると、「中小企業における2020年度上期のプロパー融資の利用状況」は以下のようになっています。

- プロパー融資のみの企業:38.1%

- プロパー融資と信用保証付き融資の併用企業:26.3%

- 信用保証付き融資のみの企業:35.6%

また「2018年度下期末との比較」、「金融機関業態別」のデータは下表のとおりです。

「全体」のデータを見ると、2018年度とくらべ「プロパー融資のみの企業」の割合が低くなり、「併用の企業」と「信用保証付き融資のみの企業」が上昇していることがわかります。

金融機関業態別では、地方銀行・第二地銀・信用金庫で「併用の企業」と「信用保証付き融資のみの企業」の割合が上昇。

一方で、都市銀行は「プロパー融資のみの企業」の割合が上昇しました。

次に、「地域ごとの利用状況」は下表のとおり。

とくに四国では「プロパー融資のみの企業」が半数以上と、利用する割合が非常に高くなっています。

融資以外の資金調達の方法

この記事では「金融機関からの融資」について解説していますが、融資以外の資金調達方法として次のようなものがあります。

- 返済不要の補助金・助成金の活用

- プロジェクトが認められることにより資金調達できるクラウドファンディング

- 緊急性の高い資金調達が可能になるビジネスローン

上記の方法をくわしく知りたい方は、別記事「中小企業の資金調達の実態とは?銀行以外の資金調達方法も紹介!」をご覧ください。

また、補助金のなかで人気の高い「事業再構築補助金」と「ものづくり補助金」をくわしく知りたい場合は、こちらの記事がおすすめです。

・記事「【事業再構築補助金まとめ】制度概要や申請できる企業、申請方法、採択結果などすべて解説」

・記事「【ものづくり補助金まとめ】制度概要や申請方法、採択結果などわかりやすく解説【2021年度版】」

プロパー融資と保証付き融資との違い

次に、「プロパー融資」と「保証付き融資」との違いをご紹介します。

保証付き融資とは?

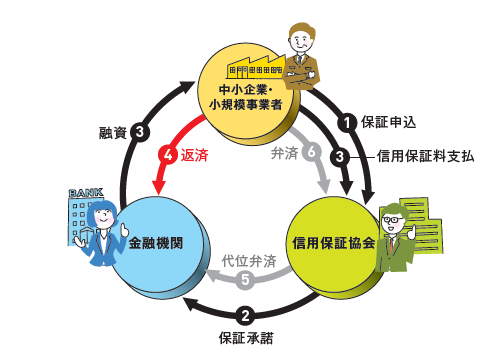

「保証付き融資」とは、「金融機関の融資のなかで、信用保証協会の保証が付いた融資」のことです。

「マル保」や「マル保融資」とも呼ばれます。

その仕組みは下図のとおり。

万が一、事業者が返済困難となった場合には、信用保証協会が金融機関に対して返済を行います(「代位弁済」と呼ばれます)。

信用保証協会は金融機関に対して、融資額を次の割合で保証。

- 責任共有制度対象外:100%

- 責任共有制度:80%

金融機関としては、信用保証協会が「保証人」となるため融資が容易になります。

そのため、創業時の資金調達や中小企業・小規模事業者では、「保証付き融資」を利用するケースが多数です。

なお「保証付き融資」のなかで、金融機関と信用保証協会のほかに地方自治体が加わり、連携して提供する融資は「制度融資」と呼ばれます。

「制度融資」については、こちらの記事でくわしくご紹介しています。

中小企業が利用しやすい「制度融資」とは?種類や申込方法を紹介

信用保証協会とは?

信用保証協会とは、信用保証協会法に基づき、中小企業・小規模事業者の金融円滑化をサポートする公的機関です。

日本全国47都道府県のほか、横浜市・川崎市・名古屋市・岐阜市の4市それぞれに設置されています。

プロパー融資と保証付き融資との違い

プロパー融資と保証付き融資との違いは、下表のとおりです。

| プロパー融資 | 保証付き融資 | |

|---|---|---|

| 保証料 | 不要 | 必要 |

| 担保 | 必要なケースが多い | 不要 |

| 金利 | 低い | 高い |

| 限度額(上限) | なし | あり |

| 対象となる事業者 | 実績のある企業や大企業 | 中小企業・小規模企業など |

| 審査の通りやすさ | 通りにくい | 通りやすい |

| 審査にかかる時間 | 短い | 長い |

| 融資の流れ | 事業者と金融機関のやり取りのみ | 事業者・金融機関・信用保証協会の三者でのやり取り |

わかりやすくまとめると、違いは次のように言えます。

- プロパー融資:審査が通りにくいが、金利が低く上限額がない

- 保証付き融資:審査が通りやすいが、金利が高く上限額が決まっている

プロパー融資を利用するメリットとデメリット

次に、プロパー融資を利用するメリットとデメリットをご紹介します。

プロパー融資を利用するメリット

プロパー融資を利用するメリットは以下のとおりです。

メリット①:融資の限度額がない

プロパー融資では融資額について、とくに決められた上限額はありません。

銀行が査定を行い、「ここまでなら融資できる」と判断した金額まで貸し出すことが可能。

一方、保証付き融資では「保証限度額」が「2億8,000万円(無担保では8,000万円)」と決まっています。

「大きい金額」が必要なときに利用したいのがプロパー融資です。

メリット②:保証料が不要

プロパー融資では、保証付き融資と違って「保証料」が不要です。

保証付き融資は、信用保証協会の保証が付く分、「保証料(正確には「信用保証料」)」が必要となります。

「保証料」は、事業者の経営状況や担保の有無などによって料率が変化。

ただし融資をすべて返済し終えたとしても、「保証料」は返金されません。

「保証料と金利」を支払う保証付き融資に対して、「金利のみ」で済む点がプロパー融資のメリットの一つです。

メリット③:金利が低い

プロパー融資を利用できる事業者は、金融機関からの「信用力」が高く、実績も認められたということ。

そのため保証付き融資にくらべて金利が低くなります。

保証付き融資は実績がない事業者も利用できますが、「信用力」が低い分、金利が高いというわけです。

メリット④:信用力が高くなる

プロパー融資を利用できるということは、事業者の実績や財務状況などを金融機関が認めたということ。

そのためプロパー融資を受けることができれば、ほかの金融機関などに対しても「信用力」が高くなります。

結果的に「ほかの金融機関でもプロパー融資を受けやすくなる」という好循環につながります。

プロパー融資を利用するデメリット

プロパー融資を利用するデメリットは以下のとおりです。

デメリット①:審査が厳しい

プロパー融資は、金融機関がリスクを100%負うため、審査は厳しくなります。

これまでの取引実績や財務状況などを総合的に検討して、「問題ない」と見極めた場合のみ審査が通ることに。

保証付き融資では信用保証協会の保証があるため、金融機関側の損失は0~20%と低リスクです。

信用保証協会と金融機関の両方で行うため、審査の期間は長くなりますが、審査自体は通りやすくなっています。

デメリット②:返済期間が短いケースが多い

金融機関にとってリスクが高いため、プロパー融資では「返済期間が短い」というケースが多くなります。

返済期間が長期になれば、それだけ事業者の経営状況が悪化する可能性が高くなり、貸し倒れとなることも。

金融機関ではできるだけリスクを抑えようとしますので、返済期間は短くなりがちです。

「できるだけ長期間で返済したい」というときは、保証付き融資を利用しましょう。

プロパー融資と保証付き融資ではどちらを選ぶべき?

たとえば、銀行側の担当者から「プロパー融資を利用してみませんか?」と持ちかけられた場合。

こういったケースで「プロパー融資と保証付き融資では、どちらを選ぶべきなのか?」を解説します。

受けられるならプロパー融資を受けるべき

結論としては「プロパー融資を受けられるなら、保証付き融資よりもプロパー融資を受けるべき」です。

「プロパー融資」を持ちかけられたということは、金融機関が事業者の実績を認めているということ。

このような場合は「借りられるだけプロパー融資を利用して、将来、不測の事態が起きたときのために、保証付き融資は取っておくべき」というのが、銀行との付き合いにおける鉄則です。

プロパー融資を提案する銀行 = リスクを取ってくれている

たとえば同時期に、次の提案をされたとします。

- A銀行:プロパー融資を提案してくれた

- B銀行:保証付き融資を提案してくれた

このとき、プロパー融資を提案するA銀行は、事業者の実績を認めるとともに「事業者のためにリスクを取ってくれている」といえます。

B銀行は、あまりリスクを取っているとはいえません。

2つの銀行を比較すると、事業者にとってメリットがあるのはA銀行。

ぜひ、プロパー融資を提案してくれる銀行と付き合いましょう。

プロパー融資を受けるために必要なこと

記事の最後に、プロパー融資を受けるために必要なことをご紹介します。

必要なこと①:財務の安定化

プロパー融資を受けるために必要なこと、1点めは「財務の安定化」です。

利益を出し、資産を充実させることが大切。

金融機関が安心して貸し出すことができるよう、次のような点を目指しましょう。

- 「税引き後の利益 + 減価償却費」が多い

- 売上金が回収できている

- 銀行からの融資を適正に返済している

- 計数管理をきちんと行う

- 増収増益にこだわる

なお、「融資を受けたいときに準備すべきこと」は、こちらの記事でくわしく解説しています。

中小企業が融資を受けたいとき準備すべきことは?金融機関の選び方や面談できかれやすいことまとめ

必要なこと②:実績(信用力)作り

プロパー融資を受けるために必要なこと、2点めは「実績(信用力)作り」です。

金融機関が新規で取り引きを行うとき、次の順番でステップアップするのが一般的。

- 保証付き融資

↓ - 短期つなぎ融資などのプロパー融資

↓ - 長期融資のプロパー融資

貸し倒れ時のリスクが低い融資からはじまり、実績が作られることでリスクが高い取り引きへと移ります。

とくに、創業から間もない企業やこれまで取り引き実績が事業者は、「信用力」が低いため、いきなりプロパー融資を受けることは困難。

まずは保証協会付き融資を受け、遅滞なくコツコツ返済を行うことで実績を作りることが大切です。

一度プロパー融資を受けると、それが実績となり、ほかの金融機関でもプロパー融資を受けられることも。

ぜひこの好循環を回せるように、「信用力」を高めましょう。

なお、「銀行融資のキーマン」と「銀行と良い関係を築き融資を受けやすくする方法」は、こちらの記事でくわしくご紹介しています。

・記事「銀行融資では誰とリレーションを築くべき?銀行員の役職や職種、関係構築の方法を解説!」

・記事「中小企業の銀行との付き合い方。融資を受けやすくする方法は?」

まとめ:信用力を高めて、プロパー融資の利用を

この記事では、プロパー融資の基本情報や保証付き融資との違い、メリット・デメリット、融資を受けるために必要なことまで解説しました。

ぜひ記事の内容を参考に、自社の「信用力」を高めて、メリットが多いプロパー融資の利用を目指しましょう。

なお「銀行融資の借り換え」についてくわしく知りたい方は、こちらの記事もご覧ください。

融資・資金繰りでお悩みならご相談ください!

『経営者コネクト』にご相談いただければ、融資や資金繰りついての知識や経験が豊富な中小企業診断士、税理士、元外資系コンサルタントといった専門家が親身にお話を伺います。

融資の準備に必要な、将来的な事業計画や経営戦略の策定、マーケット調査、新規事業の検討、融資以外の補助金・助成金のお手伝いもさせていただくことが可能です。

融資を受けるまでには、準備や審査の時間がかかります。

申請から入金までに1か月以上かかることもありますので、早めにアクションをしましょう。

『お問い合わせフォーム』よりご連絡いただければ、無料でご相談をお受けいたします。