「事業を拡大したい」「資金繰りを安定させたい」という思いから、中小企業の経営者が融資を検討することは多いと思います。

しかし、どのように金融機関を選んだり、どのように融資を受ける準備をすれば良いかわからないこともあるのではないでしょうか。

こちらの記事では、申込から実際に融資を受けるまでの流れや申し込みに必要となる書類、面談で準備すべきことなどを説明していきますので、ぜひ参考にしてください。

中小企業が融資を受けるまでの流れ

まずは、中小企業が金融機関から融資を受けるまでの流れを、以下の6ステップにわけて、それぞれどのようなことを行うのか説明していきます。

- どの金融機関から融資を受けるか決める

- 金融機関への融資の申込み

- 面談

- 審査

- 契約書に署名・捺印

- 融資実行(入金)

①どの金融機関から融資を受けるかを決める

中小企業が融資を受ける先としては、政府系の銀行(日本政策金融公庫)、民間の銀行、信用金庫・信用組合などがあります。

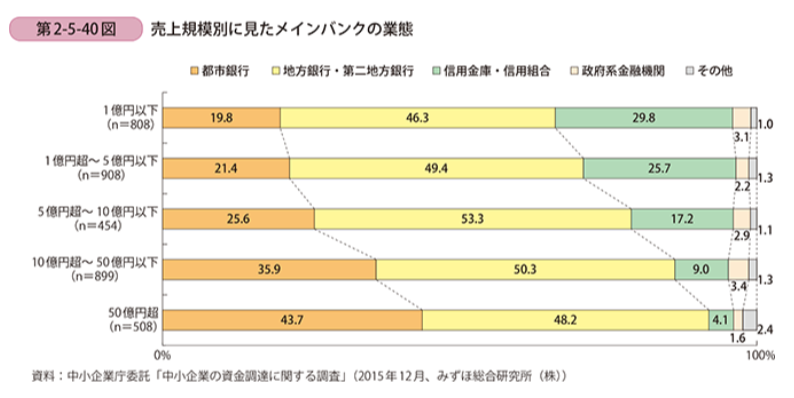

以下のグラフのとおり、中小企業の融資のシェアが一番大きいのは地方銀行や第二地銀と呼ばれる地方に根付いた銀行です。

このような銀行は都市銀行に比べると中小企業向けの融資に積極的です。

まずはご自身の会社の所在地にある馴染みのある地方銀行に相談してみることをおすすめします。

出典:中小企業白書

また、信用金庫や信用組合は地域の経済発展を目的に運営されており、管轄内に所在がある会社などの会員・組合員を対象に融資を行います。

従業員数や資本金額の規定があり、中小企業向けの融資がメインなので、前向きに融資を検討してくれます。

詳しくは信用金庫について説明した記事がありますので、そちらもご確認ください。

一方で、創業時に融資が必要となる場合には、日本政策金融公庫の創業資金利用を検討することをお勧めします。

事業計画書などできちんと業績が軌道に乗ることが説明できれば、実績がなくても融資を受けることが可能です。

また、日本政策金融公庫で融資を受けて返済できた実績ができると民間の銀行などでも融資が受けやすくなります。

詳しくは創業融資について説明した記事がありますので、該当する方は参考にしてみてください。

さらに、ビジネスローン会社による借入も利用することができます。

ビジネスローン会社の融資は銀行などに比べると金利が高い傾向にありますが、審査が早いというメリットがあります。

金融機関によって融資ができるケース・できないケースがあるので、時間に余裕がある場合はさまざまな金融機関に相談をするのもいいでしょう。

②融資の申込は各金融機関へ直接行う

金融機関を決めたら、いよいよ融資の申し込みです。

法人口座を持っている場合、担当者がつけられていることが多いので、

担当者が分かっている場合には融資を受けたい旨を相談してみてください。

法人口座がない・担当者がいないという場合には、事前に融資を受けたい旨を電話で伝え、

アポを取ってから相談しに行きましょう。

金融機関の融資には、金融機関が直接融資を行うプロパー融資と信用保証協会保証付の融資があります。

中小企業の場合は業績が安定しなかったり、担保に差し入れる不動産を保有していないこともあるでしょう。

このような中小企業が民間の金融機関や信用金庫などから融資を受ける場合、多くが信用保証協会の保証を付けます。

そのため、銀行で信用保証協会の申込書類が必要と言われた場合には、通常の申込書類にプラスして信用保証協会の申込書類も準備しましょう。

信用保証協会についての紹介記事もぜひ参考にしてください。

③面談では事業内容・業績計画や融資の資金使途を聞かれる

金融機関との面談ではご自身の会社の事業内容や融資の資金使途について聞かれます。

金融機関としては「融資したお金をきちんと返済してくれるのか」ということを確認するため、事業は拡大しそうな業種か、事業計画は妥当かなどを検証していきます。

また、金融機関としては資金使途に紐付けてしか融資はできません。

そのため、本当に必要な資金なのか、違うところへお金が流れないか(マネーロンダリングなどの可能性はないか)なども厳しく見られます。

また、担当者からは話を聞いた上でどんな融資制度を利用するか、いくらくらいなら融資が可能か、どのような形態で融資をするかなどの簡単な説明があるでしょう。

④審査には1か月程度かかる可能性も

初めて融資を受ける場合、金融機関としてはまず企業の「格付」をすることから始まります。

この格付は金融機関ごとのルールで企業のランクづけをすることで、信用力が高いと格付は良くなり、融資が受けやすくなったり、金利が低くなったりするのです。

この格付では、企業から提出された決算書で財務分析を行い、将来も安定的に利益を出せる会社かを判断します。

また、定性的な判断として経営者の人柄なども判断基準となることもあるでしょう。

格付が完了したら、次は融資の資金使途や融資額の妥当性を判断していきます。

たとえば、企業規模や資金使途に対して融資額が多すぎると判断された場合には、融資を断られたり、減額を求められたりすることもあるでしょう。

また、信用保証協会を利用する場合は信用保証協会の審査も必要になるのでさらに時間がかかります。

そのため、新規で融資を依頼する場合は申込から実行までに1か月以上かかることもあると見積もり、早めに準備するようにしましょう。

⑤審査に通ったら契約書類に署名・捺印

金融機関や信用保証協会の審査が終わり、融資金額や利用する利率などが決まると銀行から連絡が入ります。

その条件で融資を受けると決めたら契約を結ぶ運びとなり、銀行取引約定書や金銭消費貸借契約書などの契約書類に署名・捺印を行います。

経営者が連帯保証人となる場合や不動産などを担保に差し入れる場合には、それらの契約書類への署名・捺印も必要です。

また、提出書類には印鑑証明や履歴事項全部証明書など市役所や法務局に出向いて用意しなければいけない書類もあります。

契約日直前に慌てないように余裕を持って用意した方が良いでしょう。

⑥融資実行されると法人口座へ入金される

契約締結日には、最終的な融資実行日(入金日)を決めることになります。

実行前に金利を確定するケースもあり、その場合は事前に金利決定の連絡があります。

融資が実行されると、法人口座へ融資額が入金されます。

申込みに必要な書類

法人融資では、以下のような書類が必要になります。

- 履歴事項全部証明書

- 印鑑証明

- 決算書類一式 過去3期分

- 事業計画書

- 資金使途資料

- 月次決算表(月次試算表)

- 銀行取引一覧表

- 納税証明書

金融機関や融資商品によって必要ない場合や追加で必要になる書類もあるので、ご自身が申込を行う金融機関に問い合わせてください。

また、経営者が保証人になる場合には以下の書類が必要となります。

- 本人確認書類

- 印鑑証明書

- 住民票

- 財産の状況を把握する資料(確定申告)

保証協会保証付融資で必要になる書類について説明した記事もありますので、必要に応じてこちらをご参照ください。

融資を受ける際に面談できかれやすいことは?

それでは、融資を受ける際の面談で質問されることの多い内容について紹介します。

質問された時の答えを事前に準備しておくことはとても重要ですので、ぜひ参考にしてください。

事業のビジネスモデルや将来性

金融機関は融資の可否を判断するために、事業のビジネスモデルや将来性を確認します。

事業内容については、どのような事業をしていて、どのように利益を出しているのかを説明をします。

お金の流れを把握するために仕入先や販売先などについても詳しく聞かれるでしょう。

ご自身の事業を、堂々と説明できるように準備してくださいね。

また、足元の業績だけではなく、今後何年も利益を出し続けられるかということも大切なポイントです。

なぜなら、返済期間が長期に渡る場合には数年先もきちんと事業が継続できなければ返済が続けられないからです。

業界を取り巻く環境についてどんな風に見ているのか、競合他社に負けないために何をしていくのかなど具体的に説明できると良いでしょう。

融資の資金使途は何か?融資金額は妥当か?

面談では資金使途、つまり融資を何に・いくら使うのかをきかれます。

たとえば、資金繰り改善のために運転資金の融資を依頼する場合、運転資金の範囲内かを検証されます。

運転資金は「売掛債権+在庫−買掛債務」で計算することが多く、基本的にはこの範囲内でしか借入はできません。

(季節要因などを加味して多少は余裕を持たせることはあります)

金融機関は融資後も、融資したお金が適切に使われているか入出金明細を見て確認します。

そのため、面談ではどこにいくら使う予定かを具体的に、できるだけ正確に説明できるようにすることが大切です。

返済原資は何か?本当に返済できるか?

融資をしたお金が返済してもらえないと、金融機関としては大きな損失を被ることになります。

そのため金融機関としては、融資した企業がきちんと返済できるかという見極めが非常に大切になります。

そこで、返済原資が何か?を説明できることもとても重要です。

たとえば融資の目的が設備資金の場合は、設備導入により生産パフォーマンスが上がり利益が出ればそれが返済原資となります。

設備導入の妥当性、期待できる利益額、削減できる人件費などを説明し、「返済ができる」と納得してもらう必要があるのです。

自己資金はどのように準備したのか?

創業融資では自己資金について質問をされることも多いです。

創業時は自己資金を切り崩しながら事業をすることになるので、自己資金が多いほど安心感が生まれます。

自己資金について金融機関は「どれだけ事業のために準備をしてきたか」という見かたをするのです。

1円の自己資金で株式会社を作ることもできますが、やはり自己資金が多い方が事業に対する思い入れや覚悟を感じることができるでしょう。

起業するために自己資金を貯めた人は、事業を計画的に進められるというアピールにもなりますので、自己資金はできるだけ厚めに用意することをお勧めします。

従業員に対する教育や採用方針、後継者について

経営者1人の力だけではなく、従業員の質と量により会社の成長は大きく変わります。

そのため、経営者を支える従業員がどのくらいいるかは、金融機関も気にするところです。

また、経営者に何か起こった場合に代わりに会社を経営できる後継者がいなければ会社は倒産してしまいます。

従業員に対する教育や採用方針、後継者は育てているかなどについてもきかれることが多くあります。

まとめ

金融機関から融資を受ける場合、政府系の銀行、政府系の銀行、信用金庫・信用組合などの選択肢があります。

業歴が短い中小企業などは財務基盤・業績が安定しないなどの理由で信用力がないと判断されやすいため、日本政策金融公庫や保証協会の保証を使った融資を利用することも多いです。

公庫の融資や保証協会保証付融資の借入・返済の実績を積めば、信用力がつき民間の銀行のプロパー融資も借りやすくなります。

融資を受ける際には、ご自身の事業内容や業績計画については必ずきかれますので、「どのように利益を出しているのか」「どうやって競合他社に差をつけて成長させていく予定か」をきちんと話せるようにしておきましょう。

また、融資の資金使途や返済原資についてもきかれます。

金融機関としても融資したお金がきちんと返済されるかは非常に大切な問題で慎重に判断されるので、根拠を持って説明できるように準備しておきましょう。

融資・資金繰りでお悩みならご相談ください!

『経営者コネクト』にご相談いただければ、融資や資金繰りついての知識や経験が豊富な中小企業診断士、税理士、元外資系コンサルタントといった専門家が親身にお話を伺います。

融資の準備に必要な、将来的な事業計画や経営戦略の策定、マーケット調査、新規事業の検討、融資以外の補助金・助成金のお手伝いもさせていただくことが可能です。

融資を受けるまでには、準備や審査の時間がかかります。申請から入金までに1か月以上かかることもありますので、早めにアクションをしましょう。

『お問い合わせフォーム』よりご連絡いただければ、無料でご相談をお受けいたします。