補助金申請で採択が決まったとき、ぜひ検討したいのが「圧縮記帳」です。

ですが、多くの人にとってわかりづらい税法上の制度のため、「どんなルールがあるのか」など、くわしい点までご存じの方は多くはないかと思います。

そこでこの記事では圧縮記帳について、補助金制度での適用要件や限度額、メリット・デメリット、注意点までわかりやすく解説していきます。

圧縮記帳とは?

「圧縮記帳」とは、国から交付された補助金で購入した資産などについて、支払うべき税金を先送り(繰り延べ)する、税法上の特例制度です。

本来、交付される補助金などは課税の対象。

しかし補助金分が一度に課税されると、交付額が結果的に減少するため「希望する資産が購入できない」など、「補助金などの本来の交付目的」が達成されない可能性も。

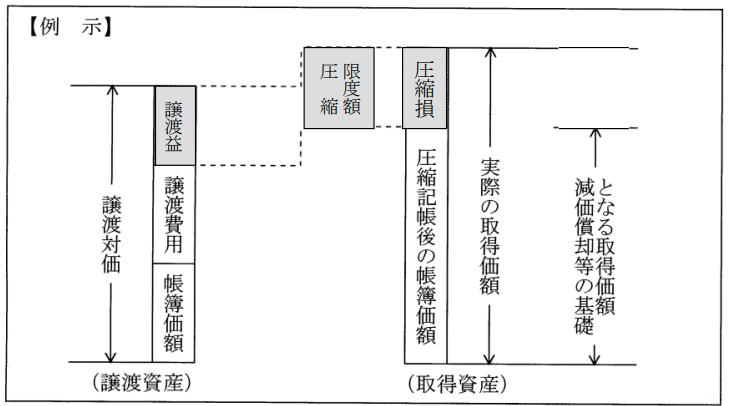

そこで補助金などで取得した資産の取得価額を、その受贈益や譲渡益等に相当する額だけ減額し、その減額した部分を損金の額に算入して、一時的に課税利益を生じさせない、すなわち課税の繰り延べを図る制度が「圧縮記帳」です。

「圧縮記帳」を適用して取得した資産は、以下の場合に「圧縮記帳で減額した後の帳簿価額」を基礎に計算します。

- 減価償却を行うとき

- その取得資産を譲渡した際の譲渡原価を計算するとき

そのため「圧縮記帳」した資産は、その減価償却・譲渡の際に、「圧縮記帳」で課税されなかった収益への課税が行われていき、結果として「課税の繰り延べ」という効果が生じます。

ただし、あくまで「課税が翌年度以降に繰り延べされるだけ」であり、免除されるわけではないことに注意してください。

税法上の「圧縮記帳」

「圧縮記帳」は税法上の用語ですが、条文ではその文言は登場しません(法人税の目次でのみ登場)。

法人税と租税特別措置法で、次項のような「圧縮記帳の対象」となる項目で下記の通りに規定しており、これが「圧縮記帳」に該当します。

- その帳簿価額を損金経理により減額し…その減額し又は経理した金額に相当する金額は…損金の額に算入する。

圧縮記帳の対象

圧縮記帳の対象には次のようなものがあり、根拠となる2つの法律(法人税、租税特別措置法)それぞれで明記されています。

[種類①]法人税法上の圧縮記帳の対象

- 国庫補助金等で取得した固定資産等(42~44条)

- 工事負担金で取得した固定資産等(45条)

- 非出資組合が賦課金で取得した固定資産等(46条)

- 保険金等で取得した固定資産等(47~49条)

- 交換により取得した資産(50条)

[種類②]租税特別措置法上の圧縮記帳の対象

- 収用等に伴い代替資産を取得した場合(64~64条の2)

- 換地処分等に伴い資産を取得した場合(65条)

- 特定の資産の買換えの場合(65条の7)

- 特定の交換分合により土地等を取得した場合(65条の10)

- 平成二十一年及び平成二十二年に土地等の先行取得をした場合(66条の2)

圧縮記帳の申告に使用する別表13

圧縮記帳を適用した年度の法人税の申告には、別表13の明細書を添付します。

そして使用する別表は、前項でご紹介した対象に応じて以下のように異なります。

[種類①]法人税法上の圧縮記帳の対象

・国庫補助金等で取得した固定資産等(42~44条)

・工事負担金で取得した固定資産等(45条)

・非出資組合が賦課金で取得した固定資産等(46条)

→別表13(1)国庫補助金等、工事負担金及び賦課金で取得した固定資産等の圧縮額等の損金算入に関する明細書

・保険金等で取得した固定資産等(47~49条)

→別表13(2)保険金等で取得した固定資産等の圧縮額等の損金算入に関する明細書

・交換により取得した資産(50条)

→別表13(3)交換により取得した資産の圧縮額の損金算入に関する明細書

[種類②]租税特別措置法上の圧縮記帳の対象

・収用等に伴い代替資産を取得した場合(64~64条の2)

・換地処分等に伴い資産を取得した場合(65条)

→別表13(4)収用換地等に伴い取得した資産の圧縮額等の損金算入に関する明細書

・特定の資産の買換えの場合(65条の7)

→別表13(5)特定の資産の買換えにより取得した資産の圧縮額等の損金算入に関する明細書

・特定の交換分合により土地等を取得した場合(65条の10)

→別表13(6)特定の交換分合により取得した土地等の圧縮額の損金算入に関する明細書

・平成二十一年及び平成二十二年に土地等の先行取得をした場合(66条の2)

→別表13(9)平成21年及び平成22年に先行取得をした土地等の圧縮額の損金算入に関する明細書

圧縮記帳の経理方法

圧縮記帳の経理方法には次の3つがあり、このいずれかを選択可能です。

ただし、圧縮記帳の対象によっては、②と③の方法を選択できないものもあります。

- 損金経理により帳簿価額を直接減額する方法(直接減額方式)

- 損金経理により積立金として積み立てる方法

- 剰余金の処分により積立金として積み立てる方法

なお、上記③の場合には、圧縮積立金の額を申告書別表四において、所得金額から減算します。

補助金制度における圧縮記帳のルール

次に、補助金制度における圧縮記帳のルールをご紹介します。

「国庫補助金等」の範囲

圧縮記帳の対象となる「国庫補助金等」の範囲には、国または地方公共団体の補助金のほか、政令で定める補助金や給付金、交付金、助成金、奨励金などがふくまれます(法人税法施行令79条)。

補助金制度の圧縮記帳の適用要件

補助金制度で圧縮記帳を適用するためには、次の要件をすべて満たすことが必要です。

- 前項の「国庫補助金等」の範囲に該当する補助金などで、固定資産の取得または改良にあてるものである

- 当該事業年度に補助金などで取得または改良をした場合で、かつ返還を要しないことが当該事業年度終了の時までに確定している

(ただし、返還を要しないことが当該事業年度終了の時までに確定していない場合で、国庫補助金等の額に相当する金額以下の金額を確定した決算において特別勘定を設ける方法により経理したときは、その経理した金額に相当する金額は、当該事業年度の所得の金額の計算上、損金の額に算入できる) - 圧縮限度額(譲渡益に相当する額)内で、確定決算において所定の経理をする

- 確定申告書に、前述した圧縮額等の損金算入に関する明細(申告書別表13(1))を添付する

補助金制度の圧縮記帳の限度額

補助金制度の圧縮記帳の限度額は、「固定資産の取得または改良にあてた国庫補助金等の金額」です(法人税法42条1項)。

補助金制度における圧縮記帳のメリット

補助金制度における圧縮記帳のメリットは、交付された年度の課税所得が減額されることです。

免税措置ではありませんが、一時的な節税措置として活用できます。

補助金制度における圧縮記帳のデメリット

補助金制度における圧縮記帳のデメリットは、減価償却費が減少するため、次年度以降は圧縮記帳を適用したほうが税金の額が大きくなる点です。

また、上述したように別表13を使用しての申告を行う必要があるため、事務上の手間もかかります。

補助金制度で圧縮記帳を行う注意点

記事の最後に、補助金制度で圧縮記帳を行う注意点と、現行補助金制度での適用状況をご紹介します。

補助金制度で圧縮記帳を行う注意点

補助金制度で圧縮記帳を行う場合には、次の点に注意してください。

[注意点①]圧縮記帳が適用されるか確認する

すべての補助金制度が、圧縮記帳の適用対象となるわけではありません。

補助金制度で交付が決定した場合は、圧縮記帳が適用されるかどうかを補助金事務局に確認することをおすすめします。

ちなみに、後述する「ものづくり補助金」や「IT導入補助金」では、「圧縮記帳が適用される」旨の文書を公表しています。

[注意点②]税務上のリスクが大きいため、慎重に検討する

上記の通り、圧縮記帳を行うにはいくつもの適用要件をクリアしなくてはなりません。

万が一、適用不可となってしまった場合、税額に与えるインパクトは大変大きいものです。

そのため対象資産や損金算入事業年度、圧縮限度額、経理方法などを慎重に検討することが必要です。

[注意点③]関連する書類はまとめて保管しておく

税務申告の書類と補助金申請の書類を別々に保管していると、税務調査があった場合に迅速な対応ができません。

そのため申告書別表13(1)や補助金交付に係る申請書、補助金交付通知書、取得資産の明細など、圧縮記帳を行ったことを裏付ける書類の写しは、まとめて保管しておくようにしましょう。

「ものづくり補助金」の圧縮記帳の適用

ものづくり補助金(令和元年度補正・令和二年度補正 ものづくり・商業・サービス生産性向上促進補助金)は、「全国中小企業団体中央会」が事務局となって交付するもので、直接的に国から交付される補助金ではありません。

圧縮記帳の対象は「国庫補助金等」となるため、国以外の機関から交付される場合も適用対象となるのか、判断に困るところです。

そこで中央会が国税庁に確認したところ、ものづくり補助金は「国庫補助金等」に該当するため「固定資産の取得に充てるための補助金」については圧縮記帳が認められるとのこと。

ただし、技術導入費や専門家経費など「固定資産の取得以外に充てられた部分の金額」については、圧縮記帳は適用されませんので注意が必要です。

・全国中小企業団体中央会:「ものづくり・商業・サービス生産性向上促進補助金」における圧縮記帳等の適用について

なお、ものづくり補助金については、こちらの記事でくわしくご紹介しています。

「IT導入補助金」の圧縮記帳の適用

IT導入補助金(サービス等生産性向上IT導入支援事業)も、前項と同様の理由によって「補助金の交付の目的に適合した固定資産の取得に充てた場合」には、圧縮記帳が認められます。

ただし「固定資産の取得以外に充てられた部分の金額」については、やはり圧縮記帳の適用外です。

・サービス等生産性向上 IT 導入支援事業事務局:「サービス等生産性向上 IT 導入支援事業」の税務上の取扱いについて

まとめ:補助金での圧縮記帳のルールを知り、適正な運用を

この記事では、圧縮記帳について、補助金制度での適用要件や限度額、メリット・デメリット、注意点までわかりやすく解説しました。

ぜひ記事を参考に、補助金制度における圧縮記帳のルールを知り、適正な運用を行ってください。

なお、経営者コネクトでは、記事中でご紹介した「ものづくり補助金」申請の無料相談を受け付けています!

ご希望の方は、上記サービス紹介ページのお問い合わせフォームからお申し込みをお願いいたします。

また、経営者コネクトでは、最大1億円の補助金が得られる事業再構築補助金の応募を考える企業様向けに「無料相談サービス」を行っています。

ご関心のある方は、ぜひ下記サイトもご覧ください。