金融機関からの融資を考えたとき、「審査はどんな流れで行われるのだろう?」と疑問に思ったことはありませんか。

流れをくわしく知れば「審査でどんな点に気をつけるべきか」もわかるため、融資を受けられる可能性が高まるはずです。

そこでこの記事では、金融機関での融資審査の流れや融資全体の流れ、金融機関の選び方などをくわしく解説していきます。

「流れを知って、融資審査を有利に進めたい」という経営者の方は、ぜひご覧ください。

金融機関での融資審査の流れをくわしく解説!

まずは、金融機関での融資審査の流れをくわしく解説します。

プロパー融資での審査の流れ

金融機関での融資審査の流れは、大きく分けて「プロパー融資」と「保証付き融資」で異なります。

まずは「プロパー融資での審査の流れ」のご紹介です。

プロパー融資とは、「金融機関の融資のなかで、信用保証協会の保証が付かない融資」のこと。

特徴は、金融機関のなかだけで融資の審査が終了する点です。

プロパー融資での審査の流れは、取り引き先事業者の格付や融資額により異なります。

これは「融資の決裁者」が、格付や融資額によって変わるため。

「格付の内容が良い」、「融資額が小さい」という場合は各支店の支店長決裁となり、流れは以下の通りです。

- 融資担当者 → 融資担当課長 → 副支店長 → 支店長

融資担当者が作成した「稟議書」を上席に回し、承認が下りたら次へと回されます。

「格付の内容が悪い」、「融資額が大きい」、「担保が不足している」、「支店の権限以上に金利を優遇したい」といった場合は、「本部の融資部」や「審査部」が決済部署となることもあり、以下の流れで進みます。

- 融資担当者 → 融資担当課長 → 副支店長 → 支店長 → 融資部担当者 → 融資部課長 → 融資部副部長 → 融資支部本部長

なお、「プロパー融資」と「銀行員の職種や融資審査のキーマン」についてくわしくは、こちらの記事でご紹介しています。

・記事「プロパー融資とは?保証付き融資との違いやメリット・デメリットも解説」

・記事「銀行融資では誰とリレーションを築くべき?銀行員の役職や職種、関係構築の方法を解説!」

保証付き融資での審査の流れ

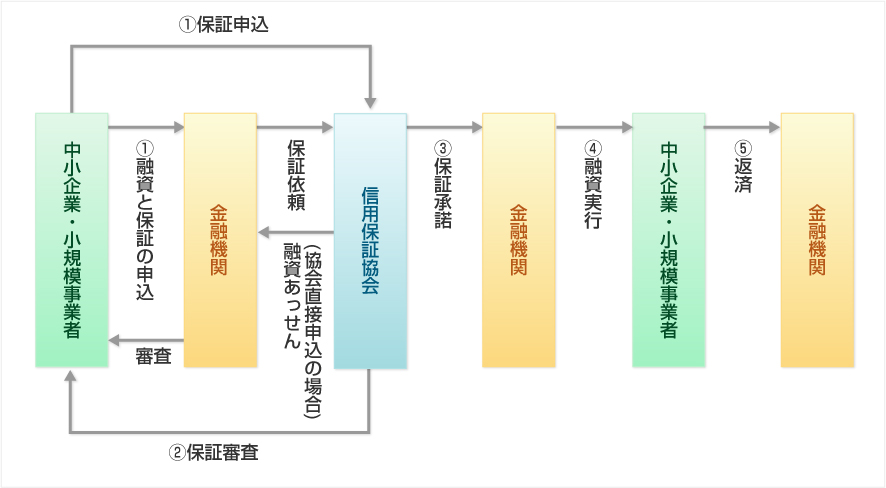

次に「保証付き融資での審査の流れ」のご紹介です。

「保証付き融資」とは、「金融機関の融資のなかで、信用保証協会の保証が付いた融資」のことで、申し込みから返済までの大きな流れは下図のとおり。

金融機関と信用保証協会のそれぞれで審査が行われる点が、保証付き融資の特徴。

各審査の流れ自体は、前項の「プロパー融資の場合」と同じですが、金融機関と信用保証協会の両方で審査を行うため、プロパー審査よりも時間がかかることがほとんどです。

保証付き融資をくわしく知りたい方は、記事「融資を受けやすくなる信用保証協会の保証とは?仕組みや保証の種類を紹介!」をご覧ください。

〈審査の流れ①〉融資担当者が融資の「稟議書」を作成する

融資の審査は、まず融資担当者が「稟議書」を作成するところからスタートします。

「稟議書」には統一されたフォーマット(書式)はなく、金融機関ごとの書式を使用しますが、多くの場合以下の情報が最低限記載されます。

- 融資金がどこからどのように返済されるのか(返済財源、返済方法)

- 融資金の使途と金額が適正か(資金使途、融資金額)

- 万が一に備え「担保」はあるか(保全)

融資を申し込む際には、上記3項目を裏付ける資料を融資担当者に提出しましょう。

なお「融資担当者の理解が浅くても、稟議書にそのまま添付すれば上司も納得できる資料」が準備できればベストです。

上記の3項目の詳細と「融資審査で不利になること」は、こちらの記事でご紹介しています。

・記事「銀行融資の審査における3つのポイントとは?審査で通らない理由や流れも解説」

・記事「金融機関の融資審査で不利になることとは?融資の疑問も解消」

融資稟議書について

融資稟議書は、融資の妥当性について検証して、その上で融資実行の承諾を決裁者から得るための資料で、次のような項目が記載されます。

- 融資額

- 資金使途

- 担保について

- 信用保証協会の保証の有無・保証料

- ベース金利(短期プライム・TIBORなど)

- 金利の利幅(銀行の利益になる部分)

- 融資形態(手形貸付・証書貸付・当座貸越など)

- 返済期間

- 返済方法(元利均等・元金均等・一括返済)

- 返済日のルール(返済日が休日の場合その前か後どちらにするか)

- 融資に対する融資担当者の見解

融資稟議書を通すためには、「融資の妥当性」を決裁者に認めてもらうことが必要です。

金融機関は、融資した金額を全額回収したいと思っていますから、「返済原資を今後作り出せる企業である」ことをアピールしなくていけません。

将来性を感じてもらうためには、事業者は「事業計画書」などを作成して、具体的な将来の展望について説明します。

さらに具体的な数字がわかる資料があれば、融資担当者も融資稟議書が書きやすくなります。

「稟議書」や「事業計画書」についてくわしくは、こちらの記事もご覧ください。

・記事「融資稟議書の内容とは?どうすれば審査に通りやすくなる?」

・記事「金融機関からの融資を受けやすい事業計画書とは?書き方のポイントや作成代行も解説」

〈審査の流れ②〉支店内で稟議が回り、決裁を受ける

融資担当者が稟議書を作成後、稟議は「融資担当課長 → 副支店長 → 支店長」と承認を得ながら支店内を回り、最終的に支店長の決裁を受けます。

つまり「上席者に自社を理解してもらう」ことが審査結果につながるのですが、融資担当者以外は原則として現場を見ずに「稟議の内容のみ」で判断します。

そのため、稟議書の内容が重要なのです。

融資を申し込んだ事業者ができるのは、稟議書に添付する資料の内容を充実させること。

融資担当者に口頭で説明した内容は支店長には届きませんので、伝えたいことは資料にまとめて担当者に渡しましょう。

〈審査の流れ③〉支店長権限に収まらない案件は「本部決裁」に

「格付の内容が悪い」、「融資額が大きい」、「担保が不足している」、「支店の権限以上に金利を優遇したい」など、支店長権限に収まらない案件は「本部決裁」となります。

「本部決裁」では決裁者の数が増えるため、決裁までに時間がかかることに。

また本部はリスクを考え、融資に消極的なケースもあります。

この場合には「本部から稟の議書の修正指示が出て支店に戻る」、「条件変更をした稟議書を再提出する」などの手間がかかるため、審査にさらに日数が必要です。

〈審査の流れ④〉信用保証協会での保証審査

保証付き審査では、「信用保証協会での保証審査」が行われます。

また、はじめて信用保証協会を利用する事業者については、多くの場合「面談」が実施されます。

「面談」は、信用保証協会の支店で行われるケースと、申し込み事業者の企業を訪問して行われるケースの2種類が。

企業訪問を行うのは「企業が実在しているかどうか」を確認するためです。

当然ですが、訪問を拒めばその後の審査に悪影響を及ぼしますので、正々堂々と受けるようにしてください。

また保証付き審査では、プロパー審査よりも申請書類が多くなるため、書類の記載ミスや添付モレがないよう注意が必要です。

融資の審査期間は?どのくらい日数がかかる?

融資の審査期間(審査にかかる日数)は、金融機関によって少しずつ変わりますが、一般的には下表のようになります。

| 既存事業者の取り引き | 新規事業者の取り引き | |

|---|---|---|

| プロパー融資の場合 | 数営業日~2週間 | 3週間~1か月程度 |

| 保証付き融資の場合 | 3週間~1ヶ月 | 1~3か月程度 |

保証付き融資では、金融機関の審査のほかに信用保証協会の保証審査も行うため、プロパー審査よりも時間がかかります。

また、金融機関との取り引き実績のない新規事業者の場合も、与信調査など確認点が増えるため、時間がかかることに。

なお「書類に記載ミスがある」、「提出依頼があった資料を提出しない」などの書類不備があると、審査はどんどん後回しになり、審査期間は延びていきます。

あまり期日が延びると、資金使途に間に合わないことも起こりえますので、書類不備がないよう心がけましょう。

金融機関からの融資全体の流れも確認

次に、前項の審査を含めた「金融機関からの融資全体の流れ」をご紹介します。

金融機関からの融資全体の流れ

審査を含めた「金融機関からの融資全体の流れ」は、次のようになります。

- どの金融機関から融資を受けるか決める

- 金融機関への融資の申込み

- 面談

- 審査

- 契約書に署名・捺印

- 融資実行(入金)

とくに審査では前述のとおり、最長で3か月ほどの時間がかかることも。

「融資の資金をどのようなことに、いつ使いたいのか」をよく確認し、日程に余裕を持って、融資を申し込むようにしましょう。

なお、「中小企業が融資を受けるまでの流れ」についてくわしくは、記事「中小企業が融資を受けたいとき準備すべきことは?金融機関の選び方や面談できかれやすいことまとめ」でご紹介しています。

融資を申し込む金融機関の選び方

融資を申し込む金融機関には、次のような種類があります。

- 政府系金融機関(日本政策金融公庫)

- 信用金庫・信用組合

- 都市銀行(メガバンク)

- 地方銀行(地銀)

そして融資を申し込む金融機関の選び方として、以下の方法が挙げられます。

選び方①:事業の段階(設立年数)で選ぶ

とくに金融機関側のリスクが高い「創業・起業時」、そして「設立から3年以降」では、以下の機関・融資商品を選んでみてください。

- 創業・起業時:日本政策金融公庫がおすすめ

- 設立から3年以降:地方銀行や信用金庫・信用組合の「保証付き融資」がおすすめ

選び方②:自社の規模で選ぶ

金融機関によって融資額などの条件や対応が異なるため、規模によって以下の機関を選んでみてください。

- 小規模事業者:信用金庫・信用組合がおすすめ

- 中規模事業者:地方銀行がおすすめ

- 大規模事業者:都市銀行がおすすめ

なお「融資を申し込む金融機関の種類と選び方」は、記事「融資を申し込む金融機関の選び方を解説!機関の種類や付き合い方も紹介します」でくわしく解説しています。

選び方③:融資制度で選ぶ

金融機関によって、さまざまな融資制度(商品)があります。

事業の段階(設立年数)、事業の規模などに合った制度を選んでください。

たとえば新たに事業を始めるケースでおすすめするのは、日本政策金融公庫の「新創業融資制度」。

保証人・担保は原則不要で利率は1〜2%台という制度です。

小規模事業者であれば、赤字でも利用できる「マル経融資」もおすすめします。

「新創業融資制度」や「マル経融資」についてくわしくは、こちらの記事もご覧ください。

・記事「創業融資で人気の「政策金融公庫」と「制度融資」のメリット・デメリットを纏め!融資以外の資金調達方法も紹介」

・記事「無担保、無保証人、低金利のマル経融資とは?」

融資の申し込みにおける必要書類

金融機関への融資の申し込みでは、以下のような書類が必要になります。

- 履歴事項全部証明書

- 印鑑証明

- 決算書類一式 過去3期分

- 事業計画書

- 資金使途資料

- 月次決算表(月次試算表)

- 銀行取引一覧表

- 納税証明書

ただし、金融機関や融資商品によって必要ない場合や追加で必要になる書類もあるので、ご自身が申込を行う銀行に問い合わせてください。

また、経営者が保証人になる場合には以下の書類が必要となります。

- 本人確認書類

- 印鑑証明書

- 住民票

- 財産の状況を把握する資料(確定申告)

なお「審査に通るために、どんな書類を作ればよいのかわからない」という場合は、融資コンサルを利用するという方法も。

「融資コンサルの選び方やメリット・デメリット」については、記事「失敗しない融資コンサルの選び方とは?メリット・デメリット、手数料の相場も解説します」で詳しくご紹介しています。

融資審査で不利になること

次のようなことがあると、金融機関での融資審査で不利となってしまいます。

当てはまる項目があれば、改善を心がけてください。

- 返済のための「具体的な計画」を立てていない

- 返済計画に根拠がない

- 事業者が依頼された書類・資料を提出しない

- 「借入残高の記載ミス」など、書類に基本的なミスが多い

- 決算書に「貸付金」がある

- 金融機関の乗り換えを行っている

- 税金を滞納している

- 消費者金融などのノンバンクから借り入れしている

- 金融機関の融資担当者が事業者をよく理解していない

各項目についてくわしくは、記事「金融機関の融資審査で不利になることとは?融資の疑問も解消」で解説しています。

金融機関とのベストな付き合い方

融資は「金融機関に申し込んだときの企業の業績」だけで決まるものではありません。

とくに「業績がイマイチで、審査が通るか不確実な案件」ほど、「それまでの金融機関との付き合い方」が結果に反映します。

金融機関の融資担当者も「人」ですから、これまでの付き合いがある事業者であれば、「何とか審査を通そう」と頑張ってくれるはずです。

ぜひ次のようなことを心がけてください。

- 業績好調なときこそ借り入れ・返済実績をつくり、信頼関係を築く

- 「書類の提出依頼」には迅速に対応する

- 悪い情報ほど銀行に早く伝える

- 借り入れ後も2~3ヶ月に一度は支店を訪れる

- できる範囲で「融資以外の取引」も行う

- 他金融機関への借り換えは慎重に行う

各項目についてくわしくは、記事「中小企業と銀行とのベストな付き合い方をご紹介!【融資審査をスムーズに進める方法】」で解説しています。

まとめ:流れを知って、融資審査を有利に進めましょう

この記事では、金融機関での融資審査の流れや融資全体の流れ、金融機関の選び方などをくわしく解説してきました。

ぜひ記事を参考に、審査の流れを知って、融資審査を有利に進めましょう。

融資・資金繰りでお悩みならご相談ください!

『経営者コネクト』にご相談いただければ、融資や資金繰りついての知識や経験が豊富な中小企業診断士、税理士、元外資系コンサルタントといった専門家が親身にお話を伺います。

融資の準備に必要な、将来的な事業計画や経営戦略の策定、マーケット調査、新規事業の検討、融資以外の補助金・助成金のお手伝いもさせていただくことが可能です。

融資を受けるまでには、準備や審査の時間がかかります。

申請から入金までに1か月以上かかることもありますので、早めにアクションをしましょう。

『お問い合わせフォーム』よりご連絡いただければ、無料でご相談をお受けいたします。

融資の相談ができる機関のご紹介

融資の相談ができる機関として次のようなものがあり、無料で相談に乗ってくれるところも。

「融資に特化した機関」ではありませんがその分、幅広い専門家が、さまざまな支援策を提案してくれます。

各機関についてくわしく知りたい方は、上記「記事」リンク先をご覧ください。

また、経営者コネクトでは、最大1億円の補助金が得られる事業再構築補助金の応募を考える企業様向けに「無料相談サービス」も行っています。

ご関心のある方は、ぜひ下記サイトもご覧ください。