資金調達の方法として、最も一般的な手段となる「金融機関からの融資」。

ですが、これまでに経験がないと「どの金融機関に申し込んだらいいのかわからない」ということも多いのではないでしょうか。

そこでこの記事では、融資を申し込む金融機関の選び方や機関の種類、付き合い方までご紹介していきます。

「融資の申込みを検討している」という経営者の方は、ぜひご覧ください。

融資を申し込む「金融機関の種類」を解説

まずは、融資を申し込む「金融機関の種類」の解説です。

国内にはいくつもの金融機関が存在しますが、ここでは大きく次の4つに分けてご紹介します。

金融機関①:政府系金融機関(日本政策金融公庫)

1つめの金融機関は、「政府系金融機関」です。

「政府系金融機関」とは、政府からの出資によって特殊法人として設立された金融機関を指し、現在は次の5つの機関があります。

- 株式会社日本政策金融公庫

- 株式会社国際協力銀行

- 沖縄振興開発金融公庫

- 株式会社日本政策投資銀行

- 株式会社商工組合中央金庫

この記事では「政府系金融機関」のなかで、事業者への融資を行う機関として一般的な「日本政策金融公庫」を取り上げます。

「日本政策金融公庫」とは、「一般の金融機関が行う金融を補完すること」を目的とした政策金融機関。

国内に152店舗、海外に2店舗を構え、おもな事業は以下の3つです。

- 国民生活事業:個人事業主や創業時の企業、小規模な企業を対象に融資を行う。また事業資金だけでなく教育ローンも手がける

- 中小企業事業:資本金と従業員数で「中小企業」に該当する企業を対象に融資を行う

- 農林水産事業:農林水産業と食品産業に融資を行う

なお小規模事業者は上記①・②の両方に該当しますが、融資希望額や売上規模によって以下のように事業を使い分けることをおすすめします。

| 融資希望額 | 売上規模 | |

|---|---|---|

| 国民生活事業 | 小口 | 年商5億円を下回る |

| 中小企業事業 | 大口 | 年商5億円を上回る |

金融機関②:信用金庫・信用組合

2つめの金融機関は、「信用金庫・信用組合」です。

「信用金庫・信用組合」とは、地域の方々が利用者・会員となって互いに地域の繁栄を図る「相互扶助」を目的とした協同組織の金融機関。

取り扱う商品やサービスは銀行とほとんど変わりませんが、営業する地域や顧客が限定されます。

銀行とは異なり、会員の出資による協同組織の非営利法人として運営されている点も特徴。

おもな利用者は、信用金庫がある地域で活動を行う中小企業や個人で、利用者や会員の利益が優先されます。

また「信用金庫」と「信用組合」の違いは下表のとおりです。

| 信用金庫 | 信用組合 | |

|---|---|---|

| 1.設立の根拠となる法律 | 信用金庫法 | 中小企業等協同組合法 協同組合による金融事業に関する法律(協金法) |

| 2.会員(組合員)資格 | ・住所または居所を有する者 ・事業所を有する者 ・勤労に従事する者 ・事業所を有する者の役員 【事業者の場合】 従業員300人以下または資本金9億円以下 |

・住所または居所を有する者 ・事業を行う小規模の事業者 ・勤労に従事する者 ・事業を行う小規模の事業者の役員 【事業者の場合】 従業員300人以下または資本金3億円以下 |

| 3.融資の範囲 | 原則として会員を対象とするが、制限つきで会員外貸出もできる(卒業生金融あり) | 原則として組合員を対象とするが、制限つきで組合員でないものに貸出ができる(卒業生金融なし) |

| 4.営業地域 | 一定の地域に限定 | 一定の地域に限定 |

「信用金庫」よりも、さらに小規模な企業を顧客とするのが「信用組合」といえます。

ちなみに「銀行」の場合は、上記2~3のすべてが「制限なし」です。

「信用金庫・信用組合」についてくわしく知りたい方は、こちらの記事もご覧ください。

金融機関③:都市銀行(メガバンク)

3つめの金融機関は、「都市銀行」です。

「都市銀行」とは、全国的に支店を展開して業務を行う銀行で、一般的には次の4行を指します。

- みずほ銀行

- 三井住友銀行

- 三菱UFJ銀行

- りそな銀行

また、「みずほ銀行・三井住友銀行・三菱UFJ銀行」の3行は、その規模の大きさから「メガバンク」とも呼ばれます。

「都市銀行」の取引相手は、大手企業が中心です。

なお、銀行は「銀行法」に基づいて設置される株式会社で、設立目的は「国民経済の健全な発展に資すること」。

とはいえ「株式会社」ですので、前項の「信用金庫・信用組合」よりも、基本的には利益を追求することを重視します。

金融機関④:地方銀行(地銀)

4つめの金融機関は、「地方銀行(地銀)」です。

「地方銀行」とは、各都道府県に本店を置き、商圏内の大手・中堅・中小企業との取引を中心に行う銀行のこと。

地方で盤石な基盤を持つことが特徴です。

また「地方銀行」と「第二地方銀行」があり、次のような違いがあります。

| 概要 | 銀行名 | 銀行の数※1 | |

|---|---|---|---|

| 地方銀行 | 「全国地方銀行協会」に加盟する銀行。「第一地方銀行(第一地銀)」と呼ばれることもある | 北海道銀行、七十七銀行、きらぼし銀行、スルガ銀行、関西みらい銀行、鹿児島銀行 など | 62行 |

| 第二地方銀行 | 「第二地方銀行協会」に加盟する銀行。相互銀行や信用金庫から、1989年以降に普通銀行へと転換した。地方銀行より規模が小さいものが多い | 北洋銀行、仙台銀行、東京スター銀行、静岡中央銀行、みなと銀行、南日本銀行 など | 37行 |

※1:金融庁の銀行免許一覧より

地銀の多くは県庁所在地に本店を置き、県の「指定金融機関」として、税金の振込の受け付け、自治体のお金の預かりなどを行い、県の中心的な銀行となっています。

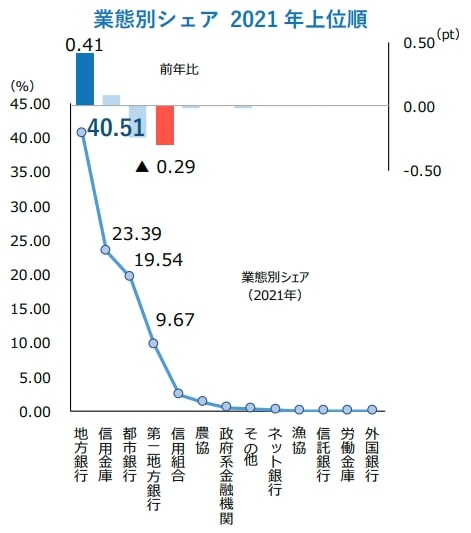

メインバンクのトップは三菱UFJ銀行、業態別では地方銀行が4割

帝国データバンクの「2021年全国企業メインバンク動向調査」によれば、「企業がメインバンクと認識する⾦融機関」のトップは、三菱UFJ銀行となっています。

企業数は9万6511社で、2009年の調査開始から13年連続のトップです。

業態別に見ると、シェアが高いのは「地方銀行」で40.51%(下表)。

次いで多いのが「信用金庫」の23.39%となっています。

「都市銀行」のシェアは19.54%で、過去最低を更新。

低下幅も過去最大となり、「都市銀行」のシェア縮小傾向が継続中です。

「信用組合」のシェアは2.46%で、2年連続の低下となっています。

融資を申し込む金融機関の選び方とは?

次に、融資を申し込む金融機関の選び方をご紹介します。

選び方①:事業の段階(設立年数)で選ぶ

融資を申し込む金融機関の選び方、1つめは「事業の段階(設立年数)で選ぶ」です。

とくに金融機関側のリスクが高い「創業・起業時」、そして「設立から3年以降」では、以下の機関と融資商品を選んでみてください。

創業・起業時:日本政策金融公庫がおすすめ

創業・起業時の資金調達先としては、日本政策金融公庫がおすすめです。

事業者としてまだ何の実績もない創業・起業時であっても、次のような融資商品でサポートしてくれます。

- 新規開業資金:新たに事業を始める、またはおおむね事業開始後7年以内の事業者 (生活衛生関係等の一部業種を除く)

- 女性、若者/シニア起業家支援資金:女性または35歳未満か55歳以上であって新たに事業を始める、または事業開始後おおむね7年以内の事業者

- 新創業融資制度:新たに事業を始める、または事業開始後で税務申告を2期終えていない事業者向けの無担保無保証人の融資制度

- 生活衛生新企業育成資金:生活衛生関係の事業を創業する、または創業後おおむね7年以内の事業者

「新創業融資制度」については、こちらの記事でくわしくご紹介しています。

設立から3年以降:地方銀行や信用金庫・信用組合の「保証付き融資」がおすすめ

設立から3年以降の事業者の方には、地方銀行や信用金庫・信用組合の「保証付き融資」がおすすめです。

「保証付き融資」とは、信用保証協会の保証が付いた融資のことで、「マル保」や「マル保融資」とも呼ばれます。

万が一、事業者が返済困難となった場合には、信用保証協会が金融機関に対して返済。

金融機関側のリスクは低くなるため、これまで実績のない「新規取引の事業者」であっても融資が可能です。

ただし、金利のほかに「保証料」を支払う必要があります。

取引実績を積んで、早めに金融機関との直接取り引き(プロパー融資)を目指しましょう。

「保証付き融資」と「プロパー融資」については、こちらの記事でくわしくご紹介しています。

・記事「融資を受けやすくなる信用保証協会の保証とは?仕組みや保証の種類を紹介!」

・記事「プロパー融資とは?保証付き融資との違いやメリット・デメリットも解説(※プロパー記事のURLを貼り付けてください)」

選び方②:自社の規模で選ぶ

融資を申し込む金融機関の選び方、2つめは「自社の規模で選ぶ」です。

金融機関によって融資額などの条件や対応が異なるため、規模によって以下の機関を選んでみてください。

小規模事業者:信用金庫・信用組合がおすすめ

小規模事業者の場合は、地域密着型で中小企業や個人事業主を支える「信用金庫・信用組合」がおすすめです。

地方銀行や都市銀行にくらべて金利は高いものの、小口の借り入れにも対応してくれます。

中規模事業者:地方銀行がおすすめ

中規模事業者の場合は、地域密着型ながら「信用金庫・信用組合」よりも大きい融資に応じてくれる「地方銀行」がおすすめです。

まずは信用保証協会の保証がついた「保証付き融資」で取引実績を積んで、その後「プロパー融資」に移ることを目指しましょう。

ちなみに、中規模事業者が対象となる日本政策金融公庫の「中小企業事業」では、融資に担保を求められることが多くあります。

「担保を出さずに融資を受けたい」という場合には、やはり地方銀行で無担保の融資を申し込んでみてください。

銀行のほうが柔軟に対応してくれる可能性は高いです。

大規模事業者:都市銀行がおすすめ

大規模事業者の場合は、大口の融資に対応できる「都市銀行」がおすすめです。

ただし、そのためには「プロパー融資」を受けることが必要。

「保証付き融資」では融資の上限額があるため、都市銀行のメリットが発揮できないことがあります。

なお、メガバンクで「プロパー融資」を受けたいなら、「売上規模は10億円ほど必要」と言われます。

融資を受ける金融機関との付き合い方

記事の最後に、融資を受ける金融機関との付き合い方をご紹介します。

複数の金融機関と付き合う

金融機関との付き合いで大切なルールは「複数の金融機関と付き合う」です。

もし1つの金融機関だけと付き合っていて、事業者が経営不振となった場合。

1つの金融機関が融資をしてくれなければ、資金調達が難しくなってしまいます。

経営不振になった事業者を、「新規取引先」として受け入れてくれる金融機関はほぼないはず。

リスクは常に分散する必要があります。

複数の金融機関と付き合い、金融機関側からの提案を受け入れるなどして関係を良好にしておく。

こうして「融資の選択肢」を増やし、万が一のために備えましょう。

他金融機関への借り換えは慎重に

たとえば、これまでA銀行から融資を受けていたが、B信用金庫から提案されて借り換えを行う。

こういった「他金融機関への借り換え」は慎重に行う必要があります。

A銀行としては、融資先から裏切られたことに。

「返済されたから良い」というものではなく、A銀行にとっては大変屈辱的な出来事です。

「今後一切、A銀行と取り引きするつもりはない」なら良いですが、そうでないなら安易な借り換えは控えましょう。

銀行は支店長・担当者が変われば融資の姿勢も変わる

金融機関のなかでも、とくに銀行においては、支店長や担当者が変われば「融資の姿勢」も変わります。

支店長・担当者の融資の姿勢としては、大きく「積極的タイプ」と「慎重タイプ」に分類可能。

銀行では「不正防止」のため、2~3年ごとに人事異動が行われますが、タイプが変わると事業者への対応が大きく変わることも。

「これまでは積極的に資金繰りを助けてくれたのに、支店長が変わったら話を聞いてくれなくなった」

「前に融資の相談をしたときは断られたのに、今度は前向きに検討してくれている」

こういったことはよくあるので、覚えておきましょう。

まとめ:あなたに適切な金融機関と融資商品を選びましょう

この記事では、融資を申し込む金融機関の選び方や機関の種類、付き合い方までご紹介してきました。

ぜひ記事を参考に、あなたに適切な金融機関と融資商品を選んで、業績を伸ばしましょう。

なお、「銀行融資のキーマン」と「銀行と良い関係を築き融資を受けやすくする方法」は、こちらの記事でくわしくご紹介しています。

・記事「銀行融資では誰とリレーションを築くべき?銀行員の役職や職種、関係構築の方法を解説!」

・記事「中小企業の銀行との付き合い方。融資を受けやすくする方法は?」

融資以外の資金調達の方法

今回は融資関連の内容でしたが、融資以外の資金調達方法として次のようなものがあります。

- 返済不要の補助金・助成金の活用

- プロジェクトが認められることにより資金調達できるクラウドファンディング

- 緊急性の高い資金調達が可能になるビジネスローン

上記の方法についてくわしくは、別記事「中小企業の資金調達の実態とは?銀行以外の資金調達方法も紹介!」で解説しています。

また、補助金のなかで人気の高い「事業再構築補助金」と「ものづくり補助金」をくわしく知りたい方には、こちらの記事がおすすめです。

・記事「【事業再構築補助金まとめ】制度概要や申請できる企業、申請方法、採択結果などすべて解説」

・記事「【ものづくり補助金まとめ】制度概要や申請方法、採択結果などわかりやすく解説【2021年度版】」

融資・資金繰りでお悩みならご相談ください!

『経営者コネクト』にご相談いただければ、融資や資金繰りついての知識や経験が豊富な中小企業診断士、税理士、元外資系コンサルタントといった専門家が親身にお話を伺います。

融資の準備に必要な、将来的な事業計画や経営戦略の策定、マーケット調査、新規事業の検討、融資以外の補助金・助成金のお手伝いもさせていただくことが可能です。

融資を受けるまでには、準備や審査の時間がかかります。

申請から入金までに1か月以上かかることもありますので、早めにアクションをしましょう。

『お問い合わせフォーム』よりご連絡いただければ、無料でご相談をお受けいたします。

融資の相談ができる機関のご紹介

融資の相談ができる機関として次のようなものがあり、無料で相談に乗ってくれるところも。

- よろず支援拠点

- 中小企業119

- 中小企業再生支援協議会

- 認定支援機関

「融資に特化した機関」ではありませんがその分、幅広い専門家が、さまざまな支援策を提案してくれます。

上記の機関については、こちらの記事でくわしくご紹介しています。

・記事「【無料で何度でも相談可】公的機関「よろず支援拠点」の業務や利用方法、事例まで解説」

・記事「中小企業庁の専門家派遣事業「中小企業119」を解説!制度概要や事例も紹介【事業者向け】」

・記事「「中小企業再生支援協議会」とは?利用する流れ、新型コロナ特例リスケまで解説」

・記事「事業再構築補助金でも必須の「認定支援機関(認定経営革新等支援機関)」とは?利用メリットや検索システムも解説!」